Alle Jahre wieder: Auch 2023 fand die Studie zur Uhrenindustrie vom Beratungshaus Deloitte in Form einer breiten Meinungsumfrage statt, die unter Branchenexperten in der Schweiz und Endkunden in den wichtigsten Ländermärkten durchgeführt wurde – und das bereits zum zehnten mal.

Insgesamt wurden 75 Führungskräfte der Uhrenindustrie (die unabhängige Marken, Konzerne, Subunternehmer und Einzelhändler repräsentieren) befragt („Industry View“). Als zweites Puzzleteil wurde eine weitere Umfrage unter 6.045 Verbrauchern in zwölf Ländern durchgeführt („Consumer View“), und zwar im heimischen Schweizer Markt und den wichtigsten Exportmärkten für Schweizer Uhren: China, Frankreich, Deutschland, Hongkong, Italien, Japan, Singapur, die Vereinigten Arabischen Emirate, das Vereinigte Königreich, die Vereinigten Staaten und Indien.

Schauen wir uns die wesentlichen Erkenntnisse an…

1. (Etwas) weniger Optimismus für die nächsten 12 Monate

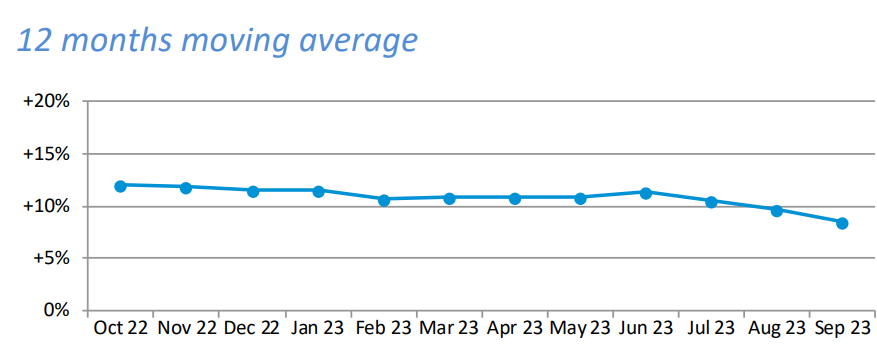

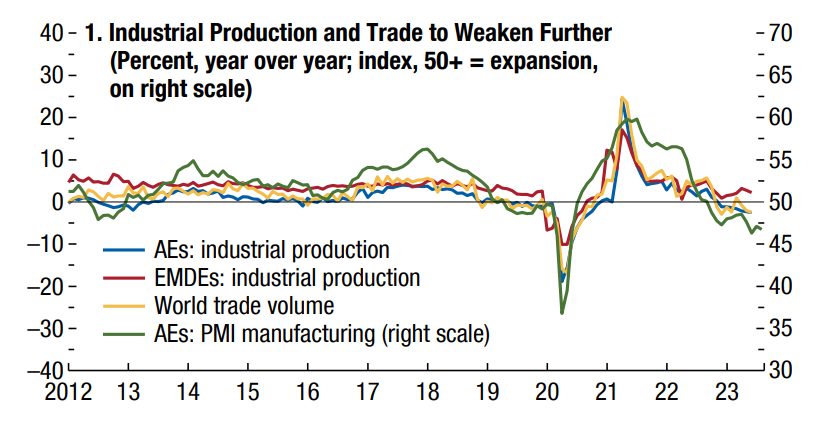

Die Schweizer Export-Statistik im Bereich Uhren kann sich sehen lassen: Nach einem erfolgreichen Jahr 2022, in dem die Uhrenexporte auf ein Allzeithoch von 24,8 Milliarden Franken gekrabbelt sind (+14% gegenüber Vor-Pandemie-Zeiten), setzte sich das starke Wachstum in den wichtigsten Exportmärkten in den ersten Monaten des Jahres 2023 fort – trotz der hohen Inflationsraten und eines starken Schweizer Frankens, der Schweizer Uhren für internationale Kunden teurer macht. Zuletzt war die Tendenz im 12-Monatsmittel allerdings leicht rückläufig.

Interessant ist auch die Darstellung des Zeitverlaufs in 1000 Stück und Millionen CHF, im Vergleich zwischen Quarz und Mechanik: Quarz-Uhren spielen nach wie vor eine durchaus ernstzunehmende Rolle in der Schweizer Uhrenindustrie. Der Preistrend ist aber sowohl in der Quarz- als auch in der Mechanik-Welt identisch: Die mengenmäßigen Steigerungsraten sind deutlich geringer als die wertmäßigen – ein Indiz dafür, dass der Stückpreis steigt.

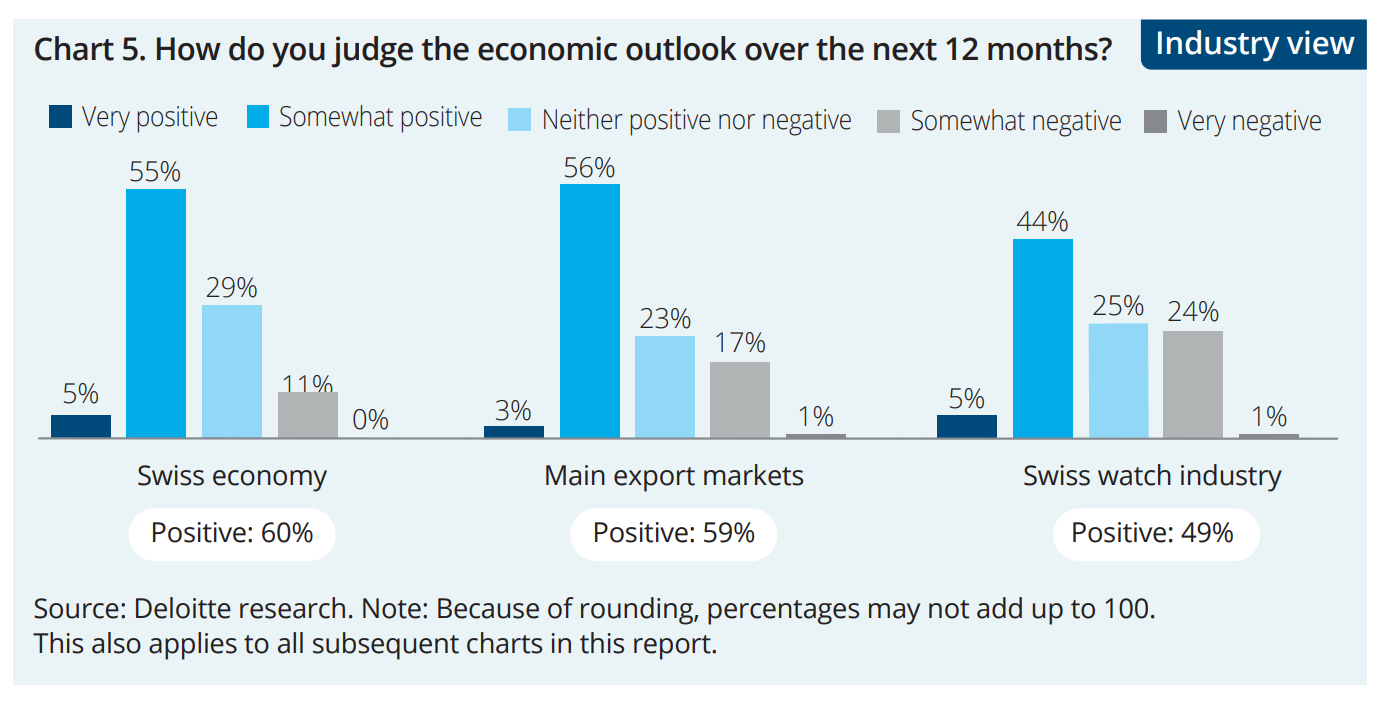

Auf die Frage nach der Entwicklung für die kommenden 12 Monate antwortete die Mehrheit der Schweizer Uhrenmanager in der Deloitte-Studie, dass sie überwiegend optimistisch mit Blick auf die Schweizer Wirtschaft, die Haupt-Exportmärkte und die Schweizer Uhrenindustrie im Speziellen seien.

Es gibt aber auch Bedenken: Die meisten Führungskräfte nannten die geopolitische Unsicherheit (84 %), gefolgt von der Inflation und den damit einhergehenden gestiegenen Lebenshaltungskosten (je 69 %). Für das kommende Jahr sehen Führungskräfte den Mangel an qualifiziertem Personal als wesentlichen Risikofaktor.

Darüber hinaus gaben Manager von Komponentenlieferanten an, dass sie sowohl die Produktionskapazität als auch die Anzahl der Mitarbeiter in der Schweiz weiter erhöhen wollen. Sigatec und Mimotec, beide Teil der Acrotec-Gruppe, haben ihre Einrichtungen bereits Anfang des Jahres erweitert um der steigenden Nachfrage im Bereich der Silizium-Mikromechanik bzw. Mikrogetriebe gerecht zu werden. Gleichzeitig wächst die Sorge wegen steigender Personal- sowie Rohmaterialkosten.

Offensichtlich herrscht (zumindest bei den Luxusuhrenherstellern) in jedem Fall noch genug Optimismus, um Expansionen voranzutreiben:

- Ende letzten Jahres gab es eine Ankündigung über die neue Rolex-Manufaktur mit einem Investitionsvolumen von einer Milliarde Francs, die 2029 in Bulle (Kanton Freiburg) fertiggestellt werden soll.

- Audemars Piguet erweitert seine Einrichtungen in Le Brassus, Le Locle und Meyrin, um der um der steigenden Nachfrage gerecht zu werden und die Produktionskapazitäten zu erweitern. Die Erweiterung von Meyrin beispielsweise, deren Fertigstellung für 2025 geplant ist, wird die Produktion von Gehäusen und Armbändern und ein Technologiezentrum beherbergen.

- Die in La Chaux-de-Fonds ansässige Marke Greubel Forsey erweitert die Produktionsflächen und den Platz für Forschung und Entwicklung um das dreifache. Kostenpunkt: CHF 20 Millionen. Die Fertigstellung ist für das Jahr 2026 geplant.

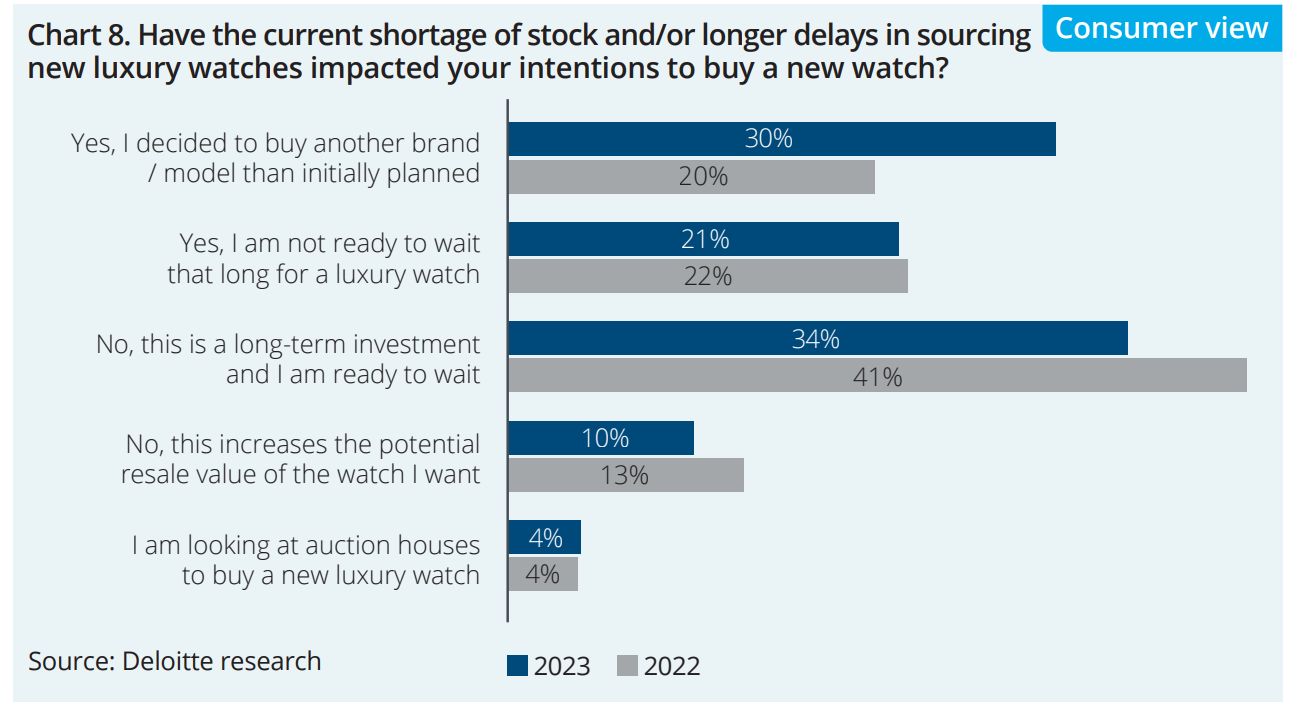

Die Expansionen überraschen nicht, denn der Wartelisten-Wahnsinn vertreibt viele Kunden: Wie der Blick auf die Statistik unten zeigt sagen immerhin 21% der Endkunden, dass sie nicht lange auf eine Luxusuhr warten wollen und stattdessen auch gerne mal zu einer anderen Marke als geplant greifen (30%).

Spannend ist auch, dass viele große Hersteller ihre Abhängigkeit von Lieferanten reduziert haben: Im Juni 2023 erwarb beispielsweise Louis Vuitton drei Lieferanten, um sie in die La Fabrique du Temps zu integrieren. Der direkte Zugriff auf die Zulieferer…

- Art & D, ein Hersteller Hersteller von Uhrenkomponenten und Edelsteinfassungen,

- H2L, ein Hersteller von Uhrengehäusen und anderen Komponenten, und

- Microedge, ein Hersteller von Dekorationen für Uhrwerke…

gibt Louis Vuitton mehr Liefersicherheit für die Herstellung eigener

Zifferblätter, Gehäuse und Uhrwerke sowie dekorativer Elemente.

Hublot, eine weitere Marke innerhalb des LVMH-Konzerns, hat eine 70%-ige Beteiligung an Ecco Watch Co. erworben, einem 1977 gegründeten südkoreanischen Keramik-Hersteller. Im September 2022 wurde Patek Philippe Anteilseigner von Salanitro S.A., einer der größten Zulieferbetriebe der Uhrenindustrie im Kanton Genf – hier lassen Uhrenhersteller von Rang und Namen ihre Modelle mit Diamanten und anderen Edelsteinen besetzen.

2. Das persönliche Erlebnis wird wieder wichtiger

Eine weitere Erkenntnis aus der Deloitte-Studie 2023 ist, dass trotz des Aufschwungs im Online-Handel (41% der Endkunden kaufen neue Uhren mit hoher Wahrscheinlichkeit online), 62 Prozent der Marken bzw. Hersteller davon ausgehen, dass der klassische Verkauf über stationäre Geschäfte in den nächsten fünf Jahren nach wie vor dominieren wird. Generell gilt dabei: Je teurer die Uhr, desto wahrscheinlicher ist es, dass der Kunde sie offline kauft.

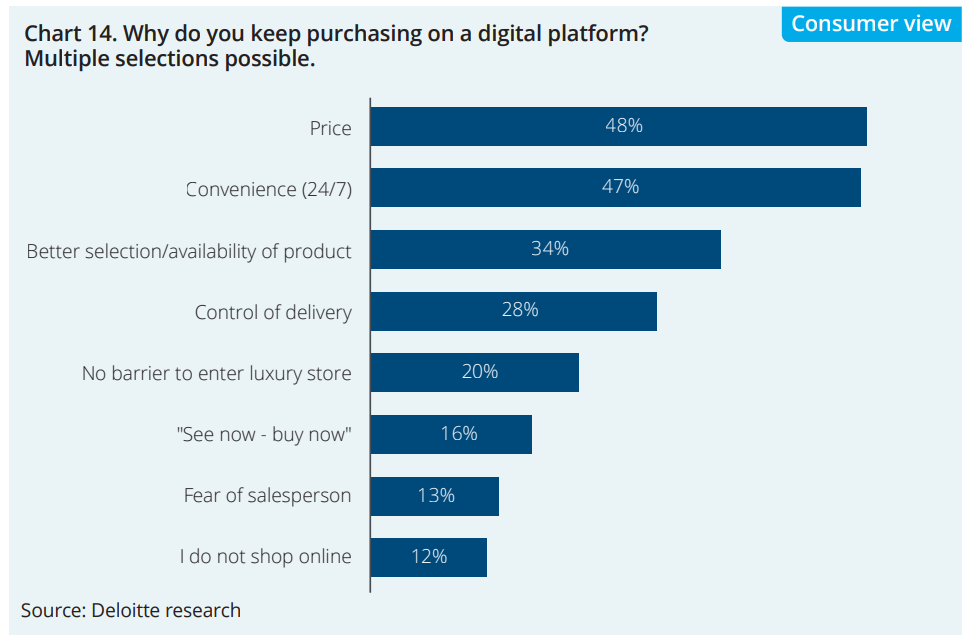

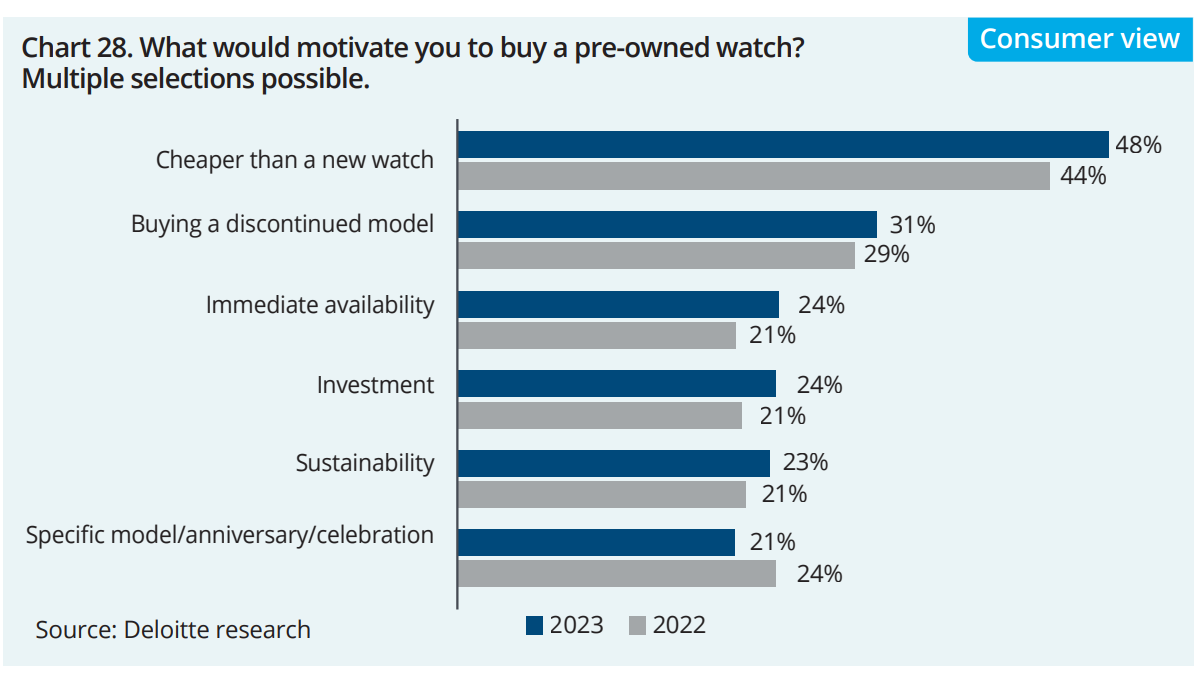

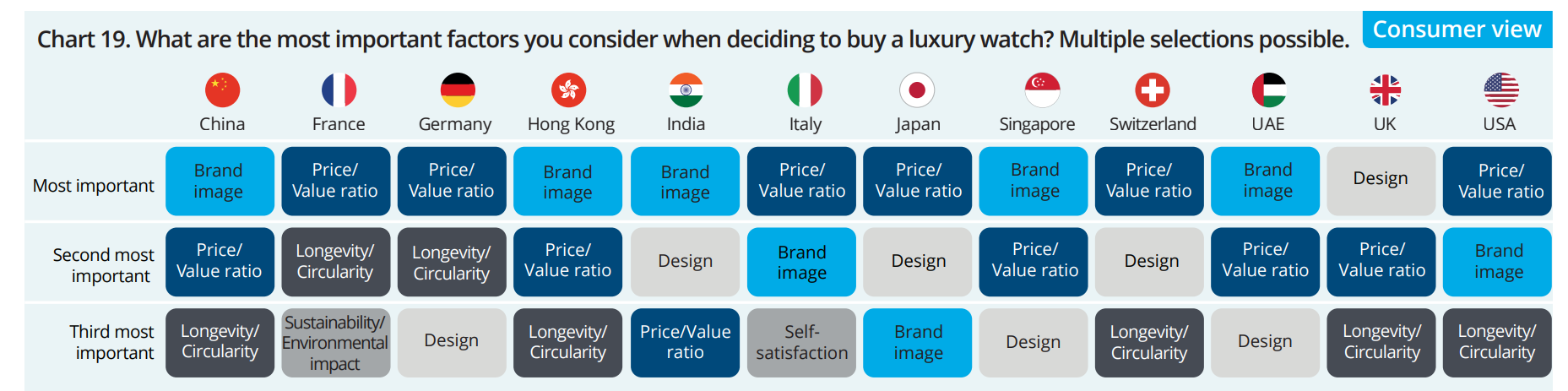

Das deckt sich zwar auf den ersten Blick mit der Aussage der Endkunden, von denen 52% neue Uhren mit hoher Wahrscheinlichkeit in einem Ladengeschäft kaufen, der Trend zeigt aber ganz klar in Richtung online (Bereitschaft Kauf im Ladengeschäft gegenüber 2022 um 6 Prozentpunkte zurückgegangen). Denn es ist nicht außer Acht zu lassen, dass online kaufende Kunden das vor allem aus einem Grund machen: Wegen der günstigeren Preise bei Luxusuhren-Online-Shops wie Uhren2000, Chronext, Watchdeal, Uhren Miquel, van Houten oder Uhrinstinkt. Das ist auch der Grund warum viele zu Pre-owned Watches greifen. Vor allem deutschen Endkunden ist dabei ein gutes Preis-Leistungsverhältnis wichtig wie ein Blick auf die Zahlen und Darstellungen unten verrät.

Rabatte und geringere Preise schmecken den Marken natürlich nicht, weshalb diese versuchen ihre Einzelhandelsaktivitäten vor allem auf Monobrand-Stores auszuweiten, also in der Regel von den Marken selbst betriebenen Einzelhandels-Geschäften: Immerhin 60% der befragten Marken wollen in den nächsten 12 Monaten mindestens einen neuen Monobrand-Store eröffnen.

Schon in den letzten 12 Monaten gab es einen regelrechten Boom bei Eröffnungen von Monomarken-Boutiquen für Schweizer Marken auf der ganzen Welt:

- Chopard, H. Moser & Cie. und IWC Schaffhausen in Shanghai

- Jacob & Co. und Zenith in Riyadh

- Panerai und TAG Heuer in New York

- Breitling hat seit 2021 mehr als zwei Dutzend Boutiquen in Städten wie Hyderabad, Salt Lake City und Sapporo, eröffnet

- Longines, das seit über einem Jahrhundert in Indien verkauft verkauft, eröffnete sein erstes eigenes Monomarkengeschäft in Neu-Delhi im Jahr 2023 – zusätzlich zu seinen 80 Verkaufsstellen über Konzessionäre (gleich mehr über Indien im Speziellen).

Die Entwicklung verwundert keineswegs: Schließlich können die Marken mit Monobrand-Stores logischerweise die Händlermarge selbst einsacken und gleichzeitig das Kundenerlebnis viel besser selbst steuern.

Auch Popup Stores, also nur für einen sehr kurzen Zeitraum öffnende Geschäfte, werden offenbar immer wichtiger:

- Omega hat diesen Sommer mit seinen vier temporären Boutiquen in Forte dei Marmi, Mykonos, Saint Tropez und San Diego für die neuen Seamaster-Modelle geworben.

- Sowohl Longines als auch Breitling haben auf Sylt für ihre sommerlichen Modelle beworben (jeweils mit einer speziellen Sylt-Edition).

- Bis November 2023 können Besucher in Thailands Hauptstadt Bangkok den allerersten Pop-up-Store von Blancpain besuchen.

So stark wie kaum eine andere Branche litt die Messewirtschaft unter den Corona-Maßnahmen. Viele der betroffenen Gesellschaften schrieben tiefrote Zahlen. Nun stehen die Zeichen wieder auf Erholung: So schnell das Geschäft verschwunden ist, so schnell kehrt es aktuell auch wieder zurück – auch im Bereich Uhren: Neun von zehn Führungskräften halten Uhrenmessen für entscheidend, um mit potenziellen Kunden in Kontakt zu treten und ihr Publikum zu vergrößern. Rein digitalen Messen wird kaum Bedeutung zugeschrieben.

3. Indien als großer Wachstumsmarkt

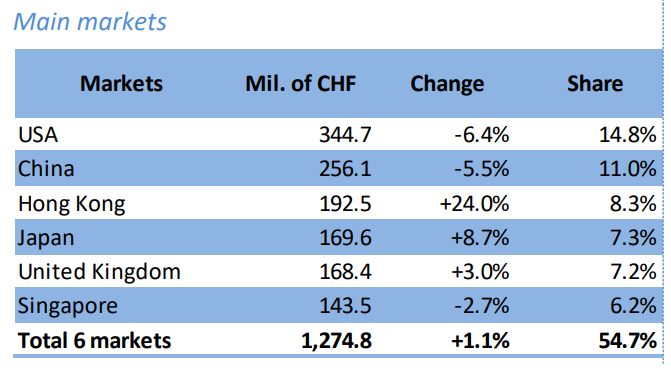

In der Liste der Hauptmärkte führt der Verband der Schweizer Uhrenindustrie FH Indien nicht auf – noch: Die Deloitte-Studie kommt zu der Erkenntnis, dass Führungskräfte der Uhrenindustrie Indien als einen Markt mit unglaublichem Potenzial für die kommenden Jahre betrachten.

In den ersten acht Monaten des Jahres 2023 verzeichnete Indien einen überdurchschnittlichen Umsatzanstieg auf 133,7 Millionen CHF – das sind plus 18,5 Prozent gegenüber dem Vorjahreszeitraum und eine Steigerung von fast 60% im Vergleich zu den ersten acht Monaten des Jahres 2021.

In der aktuellen Statistik liegt Indien beim Wert der Schweizer Uhrenexporte weltweit nur auf Platz 22, doch die Branche geht davon aus, dass sich dies ändern wird: Indien könnte innerhalb eines Jahrzehnts mit über 400 Millionen CHF in die Top 10 der größten Exportmärkte der Schweiz aufsteigen.

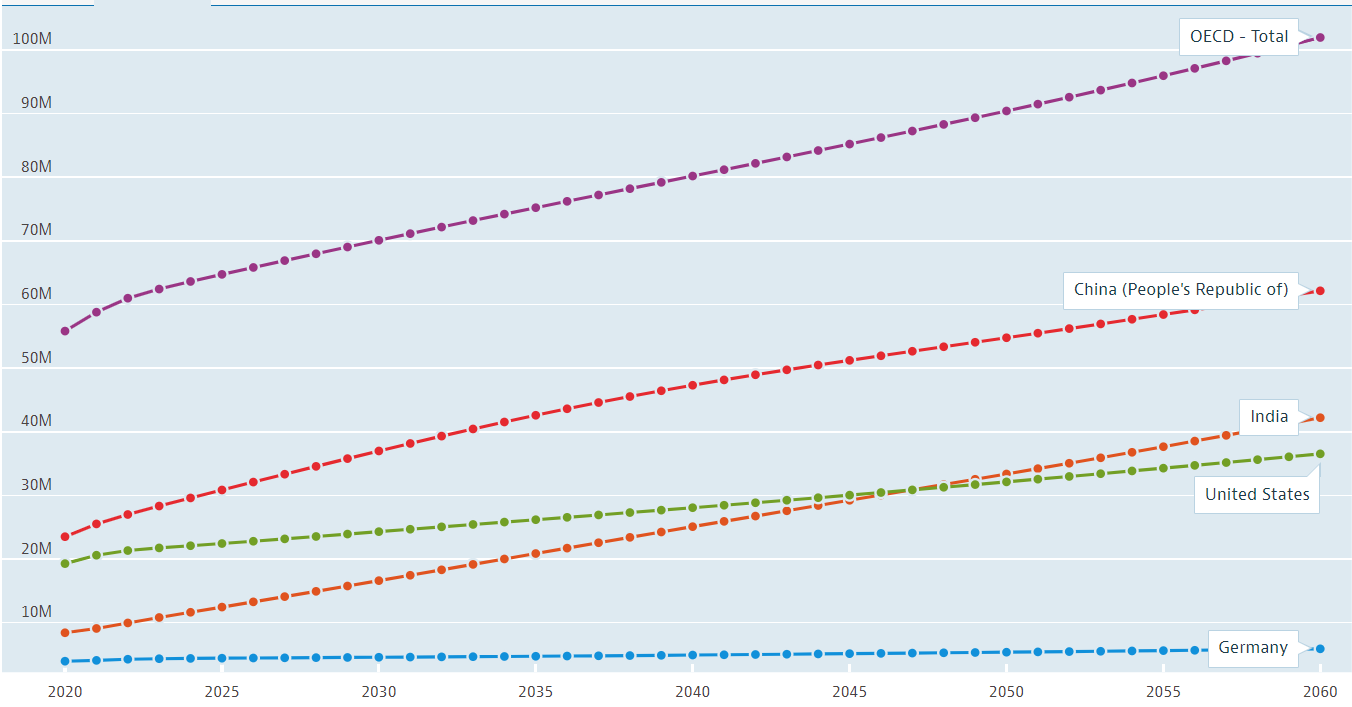

Das verwundert auch mit Blick auf die langfristigen BIP-Prognosen der OECD nicht, in denen Indien sogar die USA überholt (wenngleich man natürlich berücksichtigen muss, dass Indien derzeit eine um Faktor 4 größere Bevölkerung hat als die USA).

Doch was steckt hinter dem Wachstum? Die Antworten der Verbraucher geben Hinweise: Von den befragten indischen Endkunden gaben satte 94 Prozent an, eine Uhr zu tragen – eine mehr als beachtliche Quote, die sonst nur noch in den Vereinigten Arabischen Emiraten erreicht wird. Der Run auf Gold, Schmuck und Uhren – das hat kulturelle Hintergründe: Indien sorgt für ein Fünftel der globalen Gold-Nachfrage, nirgendwo wird so viel für Schmuck ausgegeben wie hier. Bei Hochzeiten werden Bräute mit Vermögen ausstaffiert.

Die Verbraucherbasis in Indien ist nicht nur groß, sondern auch zunehmend wohlhabend und wertschätzend gegenüber Luxus – und den Bedarf decken qualitativ hochwertige Handelsketten wie Kapoor Watch oder Ethos Watches.

Auch der wichtigste asiatische Markt China (vor Hong Kong, Japan und Singapur) verzeichnete zwar ein beachtliches Wachstum von 9,3 Prozent, aber die Exporte liegen immer noch 7,5 Prozent unter dem Niveau von 2021. Ein weiterer Ankerpunkt im asiatischen Markt dürfte für die Schweizer Uhrenindustrie daher extrem wichtig sein, denn die Meinungen über das zukünftige Wachstum in China sind unter Branchenexperten sehr unterschiedlich.

4. Nachhaltigkeit von zunehmender Bedeutung

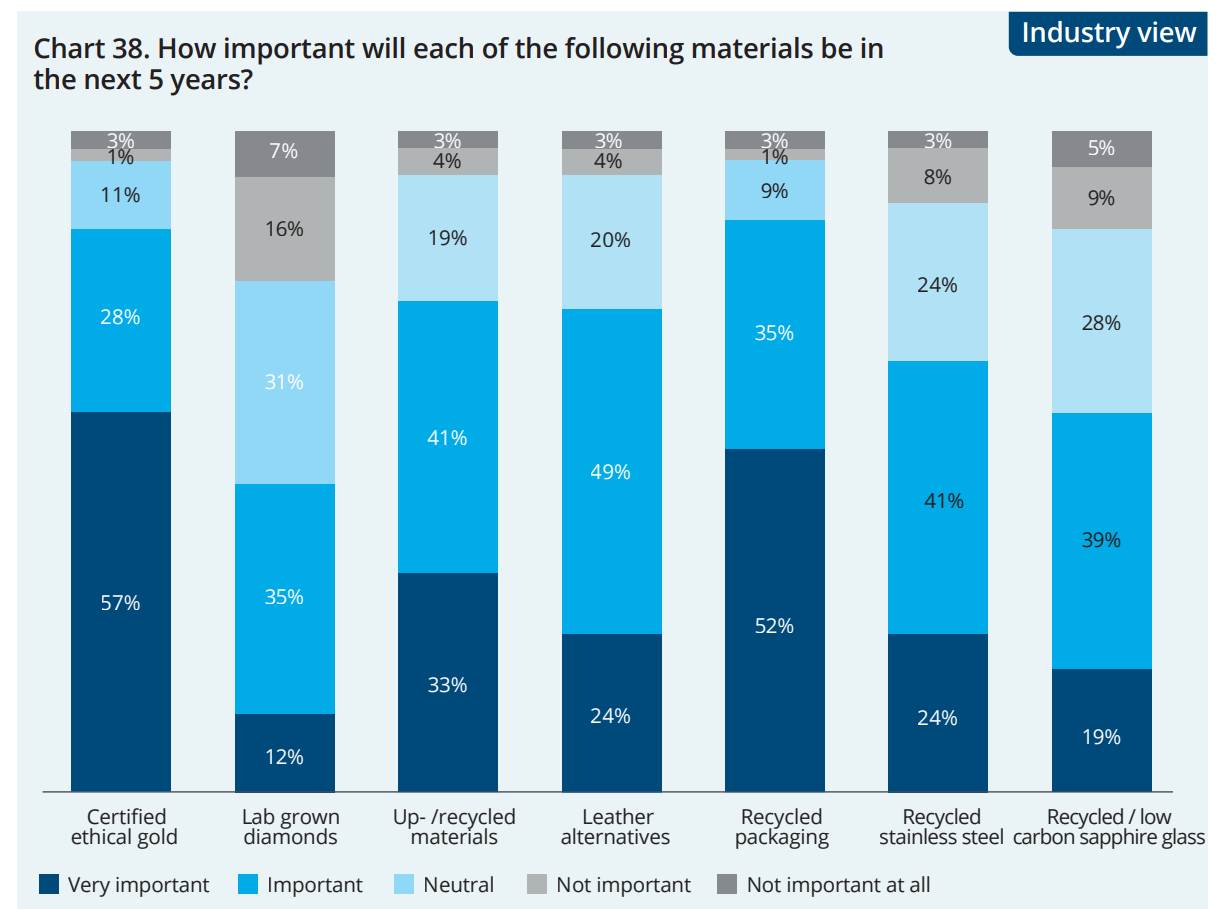

Wie in den vergangenen Jahren bleibt Nachhaltigkeit für die Uhrenindustrie von entscheidender Bedeutung: Über zwei Drittel der befragten Uhren-Manager gaben an, dass Nachhaltigkeit Teil ihrer Unternehmensstrategie ist und sie entsprechende Investitionen tätigen. Für Marken werden zertifiziertes ethisches Gold (86 %), recycelte Materialien, z.B. recycelter Edelstahl (76 %) und Lederalternativen (74 %) in den nächsten fünf Jahren entweder eine sehr wichtige oder eine wichtige Rolle spielen.

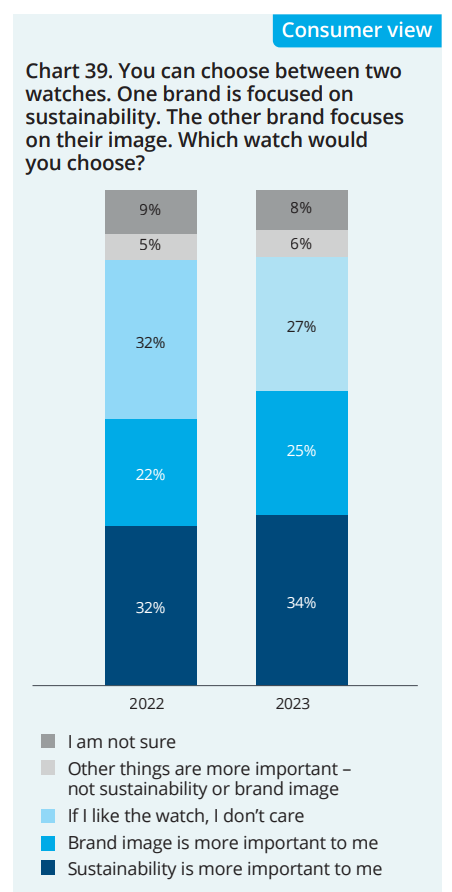

Das gefällt auch den Verbrauchern, denn vor allem die jüngere Generation legt verstärkt Wert auf Nachhaltigkeit gegenüber Markenimage: 34 Prozent aller befragten Endkunden würden sich eher für eine Uhr einer auf Nachhaltigkeit ausgerichteten Marke entscheiden, nur 25 Prozent bevorzugen eine Marke, die vor allem auf ihr Image setzt (allerdings möchte ich an dieser Stelle die Fragestellung kritisch hinterfragen, denn ein Schwerpunkt auf Nachhaltigkeit kann sicherlich auch das Image einer Marke verbessern).

Es gibt aber deutliche Unterschiede in den Ländern: Nachhaltigkeit ist wichtiger als Markenimage für Befragte in den USA (51 % vs. 19 %) und die VAE (38 % vs. 29 %), wohingegen in China das Markenimage ein größerer Anziehungspunkt war als Nachhaltigkeit (43 % vs. 35 %) – Uhren und Schmuck gelten dort offenbar weiterhin als wichtige Statussymbole. Befragten in Europa waren Markenimage und Nachhaltigkeit relativ egal, wenn ihnen eine bestimmte Uhr gefällt.

Übrigens: Man darf bei dem Thema Nachhaltigkeit durchaus kritisch sein – mehr: Nachhaltige Uhren: Der Tropfen auf dem heißen Stein?

Wenn dir dieser Artikel gefallen hat, freue ich mich über ein Like bei Facebook, Instagram, YouTube oder

Auch über WhatsApp kannst du immer auf dem neuesten Stand bleiben – jetzt abonnieren:

Darüber hinaus freue ich mich über Kommentare immer sehr (Kommentare werden in der Regel innerhalb kurzer Zeit geprüft und freigeschaltet). Vielen Dank!

Irre Preise für Massenware. Was hier teilweise für 3-Zeigeruhren aufgerufen wird ist schon abartig. Oris spannt da den Bogen besonders. Mal schauen wie lange das noch gut geht.

Danke für diese interessante Statistik, Mario👍! In den letzten Jahren wurden die für Armbanduhren aufgerufenen Preise ja immer ambitionierter.